Торговая Система Корреляция

Стратегия на основе корреляции. Вид стратегии: кратко-, среднесрочная; умеренно агрессивная/агрессивная; фундаментальная, с ручным способом проведения сделок. ITM: 3 из 5. Примерное количество сделок в месяц: 10-25. Экспирация: от 6 часов.

- Коэффициент Корреляции Пирсона

- Корреляция Формула

- Торговая Система Корреляция

- Множественный Коэффициент Корреляции

Торговые инструменты: коррелируемые активы. Виды бинарных опционов: классические. Торговля опционами далеко не всегда построена на техническом анализе, где для получения качественных сигналов необходимо воспользоваться индикаторами, советниками и сложным последовательным набором условий.

Торговля на корреляции – один из статистических методов торговли на Форекс. А мы приступим к рассмотрению правил торговой системы, которая. Система анализа котировок. Коэффициенты корреляции на Форекс. Автор Вадим Иркутский. Прочитали: 1507. Приятное чтение.. Торговля на корреляции. Неопытные трейдеры часто допускают серьезную ошибку. Они считают, что уже снизили инвестиционные риски, открыв позиции по разным валютным парам. Но, так как многие котировки имеют связи, за которыми трейдеры не уследили, они принимают ошибочные решения. Что такое корреляция валютных пар и как ее правильно использовать в торговле на рынке Форекс. Простая торговая стратегия на реальных примерах.. Стратегия на основе корреляции валютных пар. 21 Апр 2015 23:11 23 316 Опубликовано в Лучшие статьи. Обычно, корреляция валютных пар — это то, о чем все слышали, но никто толком не знает, как ее правильно использовать.

Существует и альтернативный вариант, который предполагает заработок на основе знаний рыночных особенностей. Сегодня мы разберем понятие корреляция и научимся, как с помощью этого свойства проводить прибыльные сделки на опционной бирже. В финансовой литературе под корреляцией принято считать процесс взаимосвязи двух и более финансовых активов. Если рассматривать только опционный рынок, то здесь трейдеру достаточно будет ограничиться двумя инструментами. Корреляция – это известная величина, которая вычисляется на основании действующих коэффициентов, имеющих значение от -1 до + 1. Если сформированный корреляционный инструмент получился положительным, то выбранные активы на графике будут двигаться синхронно, а если отрицательным – покажут противоположную направленность.

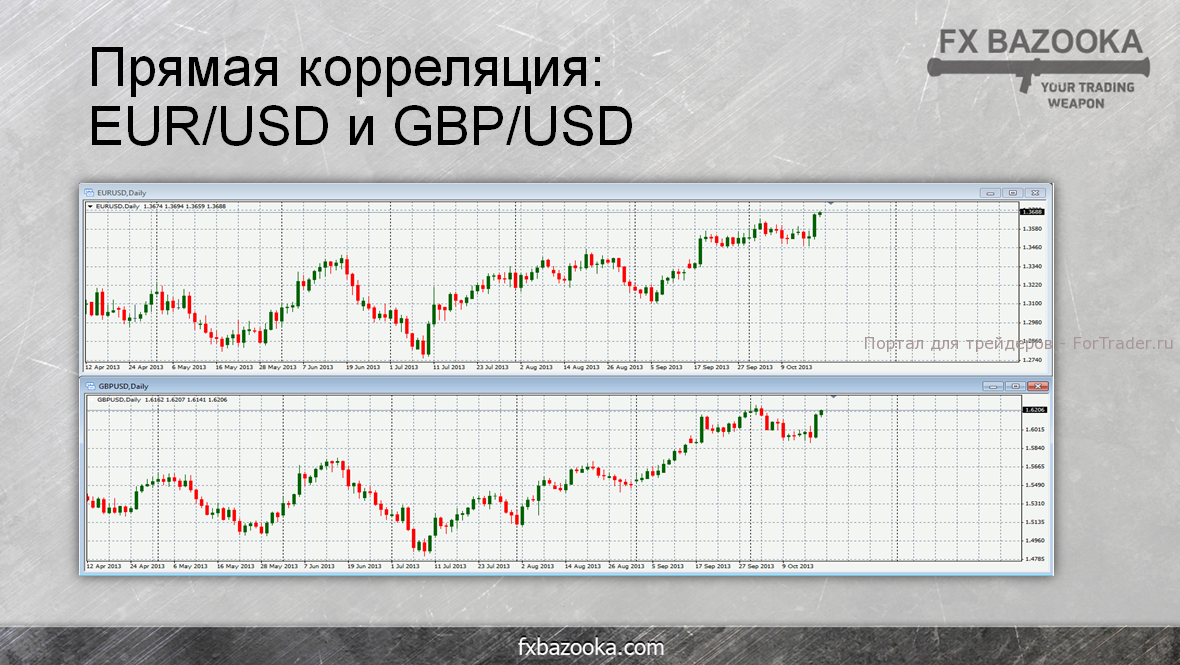

График движения активов с прямой корреляцией График движения активов с обратной корреляцией От величины полученного коэффициента напрямую зависит сила взаимосвязи между инструментами. В этих показателях должен разбираться каждый трейдер, решивший серьезно заняться заработком на бинарных опционах. Разберем на примере валютных пар, что значат цифры для каждой выбранной связки. 1 – выбранные активы обладают однонаправленной динамикой. 0,9 – 0,5 – связь сильная, однако на графике будут возникать несущественные расхождения. 0,5 – 0,1 – пары обладают условной зависимостью, которую заранее спрогнозировать практически невозможно. 0 – корреляция отсутствует, т.е.

Активы абсолютно независимы. 0,1 — — 0,5 – низкая обратная зависимость, которую для анализа воспринимать нежелательно. 0,5 — — 0,9 – связки имеют выраженную обратную направленность, которая на графике будет отображаться с несущественными искажениями. 1 – сформированные активы движутся разнонаправлено. Научитесь правильно коррелировать активы и беспроигрышная стратегия для бинарных опционов вам обеспечена.

Способы вычисления корреляционных коэффициентов Для определения нужных коэффициентов достаточно воспользоваться готовыми таблицами, а затем проверить полученные значения на онлайн-калькуляторе. Сводная таблица коррелируемых активов Сила коррелируемых коэффициентов с учетов временных интервалов Рассмотрим условия несложной стратегии, которая позволит заработать на корреляционных связях валютных пар. В качестве примера будет взята комбинация активов EUR/USD-USD/CHF. При желании каждый сможет воспроизвести систему на любых других инструментах с взаимной зависимостью. Алгоритм торговли на коррелируемых активах Подготовительный этап:.

Скачивание платформы Meta Trader 4/5 и добавление на график выбранные активы с высоким коэффициентом зависимости (прямой или обратной). EUR/USD USD/CHF.

Регистрируемся на сайте брокера (например, компании 24option и IQ Option) с положительной репутацией и открываем онлайн-график инструмента, на котором будут открываться позиции. Как торговать:.

Находим новостное событие, которое может сильно повлиять на динамику одного из активов в сформированной связке. Дожидаемся импульса на графике EUR/USD или USD/CHF. На графике, где движение слабо выражено или еще не началось, открываем позицию, противоположную возникшему импульсу. Рекомендованный таймфрейм – 1 Н. Базовый период экспирации – 6 часов. Торговый период – европейская/лондонская сессия.

Риск в одной позиции – 1,5 -2% от депозита. Торговля на корреляции активов – это непростая методика, имеющая множество нюансов. Поэтому, с ней работают преимущественно профессиональные участники бинарного рынка. Однако, новички и все желающие могут использовать ее в дополнение к действующей тактике заработка. Это помогает спрогнозировать предстоящий импульс и приготовиться к открытию позиции.

За счет корреляционных коэффициентов можно выявить ложные сигналы и обезопаситься от некачественных сделок. Вам нравится перспектива стать профессиональным трейдером? Тогда уже сегодня изучите отзывы про бинарные опционы и подберите проверенного партнера (как вариант, 24option и IQ Option), с которым вы проработаете не один год.

Это популярное слово слышали все, как и множество рассказов, что на ней можно легко и быстро зарабатывать. Но корреляция Форекс как показатель прямых и косвенных связей между торговыми активами может быть не только выгодна, но и опасна, а потому работа с ней требует немалого опыта и серьезного подхода к риску. Напомним: корреляцией называют связь между несколькими торговыми активами, обусловленную фундаментальными или иными причинами, которые оказывают явное или скрытое влияние на курс торгового актива.

Значение корреляция оценивает силу этой связи с точки зрения максимальной вероятности синхронного движения, то есть «полезности» этого факта для получения прибыли. Корреляция валютных пар может быть прямой или обратной. Мировые экономические, политические и социальные условия постоянно меняются, появляется множество новых факторов, влияющих на рыночный баланс спрос/предложение. На данный момент многие привычные, «исторически проверенные» корреляции Форекс, например, такие как EUR/USD – USD/CHF, уже малопригодны для торговли, а новые связи нужно проверять самостоятельно. Немного теории Корреляция Форекс традиционно используется в теханализе как трендовый, чаще всего, опережающий индикатор, в том числе и при торговле одним активом. Корреляция оценивается в диапазоне от (-1) до (+1), коэффициент 0 означает, что движение выбранных валютных пар не имеют взаимосвязанной динамики.

Корреляция (+1) означает, что цены активов двигаются синхронно в одном направлении, корреляция (-1) – в противоположных. Диапазон значений (+0.3; -0.3) рассматривается как слабые и ненадежные корреляции, значения (±)0.5 считаются значительными, значения (±)0.7 – сильными. Чем больше период расчета корреляции, тем лучше.

Данные расчетов с использованием 20-40 баров (периодов) считаются минимально надежными, коэффициенты, рассчитанные на 100 и более барах, вызывают большее доверие. Все сильные корреляции (между любыми активами!) всегда имеют фундаментальные причины. Одна из наиболее сильных причин – жесткая регуляция валютного курса (как с юанем) или законодательная привязка курса одной валюты к другой, как было в комплекте EUR + CHF. Из-за чего валюты в парах с долларом годами показывали сильную корреляцию и находились в некотором флете относительно друг друга. Иногда такое регулирование может быть связано с особыми договоренностями, как например, между Данией и ЕС. C амая сильная корреляция обусловлена сырьевыми ресурсами, связанными с особенностями экономки конкретных стран.

Коэффициент Корреляции Пирсона

Взаимные отставания и опережения связаны с тем, как экономика конкретной страны реагирует на фундаментальную информацию, которая определяет ценовое движение. Реакция на экономическую статистику (например, экспорт-импорт) по более сильной экономике может резко изменить спрос на ее валюту и спрос на валюты стран, которые связаны с ней товарными отношениями. Конечно, высокое расчетное значение текущей корреляции между активами вовсе не означает полностью синхронное движение. Не всегда на выбранном вами таймфрейме пары двигаются согласно глобальной корреляции, поэтому, если торгуете на М15 – начинайте с анализа текущей корреляции на этом периоде. С точки зрения торговли по корреляции наиболее выгодной представляется корзина активов, имеющих сильную взаимосвязь.

Торговые задачи при работе с корреляцией Корреляцию в обязательном порядке нужно учитывать при оценке сложного инвестиционного риска. Иногда, вкладывая средства в различные активы, кажется, что вы удачно диверсифицируете свой портфель, но на самом деле многие из них могут двигаться синхронно в одном или противоположных направлениях. Поверьте, это гораздо чаще приносит двойной убыток, чем двойную прибыль, и правильный учет текущей корреляции имеет решающее значение.

Для стабильной прибыли нужно четко понимать зависимость вашего инвестиционного портфеля от волатильности рынка. Принято рассматривать корреляцию:. однородных активов между собой (например, валютные пары);. финансовых активов с фондовыми индексами;.

финансовых активов с товарными или сырьевыми. Разумная торговля с учетом корреляции также позволяет диверсифицировать риски, так, например, разная скорость реакции валютных пар EUR/USD и AUD/USD на падение доллара позволяет снизить риск при сохранении общей тенденции. Также с читается, что на зеркальной корреляции можно хеджировать убыточные позиции, используя разную скорость изменения пар-союзников. Корреляция может быть полезна даже при графическом анализе: если вы видите паттерн, но не уверены в его качестве, то проверка других пар − отличная возможность для проверки.

Если паттерн получается «кривым» на активах-союзниках, то его лучше вообще не торговать. Если на основной паре виден пробой или закрепление за уровнем, то можно на коррелирующем активе открыть сделку, так это (в большинстве случаев) будет более точный вход.

При анализе дневных графиков можно увидеть точки сильного разворота и, соответственно, открываться на более мелких периодах. Тем, кто держит среднесрочные или более длительные позиции нужно учитывать, что примерно за 1-3 дня до даты экспирации крупных опционов или календарного закрытия фьючерсов, особенно сырьевых, корреляционным торговым сигналам доверять нельзя. Рассмотрим несколько примеров. Торговая стратегия на основе корреляции валютных пар Схема самой простой торговли по корреляции выглядит примерно так: Открываем позицию по активу 1 в расчете на то, что цена достигнет некоторого уровня. Одновременно следим за активом 2, имеющим с первым активом сильную связь, который должен двигаться синхронно: в одном направлении – при положительной корреляции или в обратном направлении – при отрицательной. Рассчитываем, что цена первого актива дойдет до некоторого целевого уровня. Если на нашем прибыльном пути актив 1 замедляется, переходит во флет и делает «намеки» на разворот, анализируем второй актив на предмет подтверждения таких сигналов.

Если актив-союзник продолжает уверенно двигаться в прежнем направлении, то стоит держать открытой основную позицию. Если же второй актив также подает сигналы разворота (или остановки) – закрываем сделку, или, по крайней мере, подтягиваем стоп. В любом случае сигнал от «союзника» позволяет оценить вероятность дальнейшего движения основного инструмента и не открывать противоречивых сделок.

Если синхронное движение коррелирующих активов достаточно сильное, можно открыть позицию и по второму активу, конечно, с учетом правил манименджмента. В ход по нескольким активам всегда означает удвоенный риск в сделке и, как правило, такие входы не особо выгодны на периодах выше Н4, но на М5-М30 разница в скорости может быть достаточно ощутима и подобный риск оправдан. Чаще всего на основе корреляции выбирают один, наиболее выгодный сигнал.

Корреляция Формула

Система парного трейдинга На таком же принципе использования корреляции построен парный трейдинг, только он применяется для любых активов (акции, индексы, фьючерсы, CFD, опционы) с высокой степенью расхождения для последующей продажи самого дорогого актива и покупки наиболее дешевого. Считается, что для такой торговли нужен минимальный фундаментальный анализ, а визуально расхождение между активами показывают специальные технические индикаторы, которые помогают в реальном времени совместить на одном экране графики двух (или более) активов. Примером таких инструментов являются популярный индикатор OverLayChart или скрипт Correlations, которые помогают найти и оценить взаимозависимые активы, включая CFD -контракты. Как правило, при правильном использовании, методика парного трейдинга дает потрясающие результаты, но без фундамента все-таки не обойтись. Такая стратегия не имеет четких правил, входы определяются только по технике и с большой погрешностью, поэтому ваши сделки не должны противоречить здравому смыслу. Стратегия: паттерн – Фибо уровни - корреляция Универсальная контртрендовая методика торговли на прорывах тренда, сочетающая в себе трендовые элементы, уровни Фибоначчи, а так же индикатора корреляции валютных пар.

Таймфрейм от H 4 или D 1. Базовые элементы: линия тренда и уровни Фибоначчи.

На явном нисходящем тренде строим линию тренда по локальным min, которая будет выполнять роль уровня сопротивления. Сетку Фибо строим от точки начала коррекции до крайней точки, ждем, когда свеча пересечет линию 100% и закроется за ней, после чего на уровне открытия новой свечи входим на покупку. На восходящем тренде опорная линия тренда строится не менее чем на двух локальных max, а сетка Фибо – от начала коррекционного движения до последней точки движения отскока от линии тренда ( min / max коррекции). StopLoss устанавливаем на уровне 0.00% Фибо-сетки ( min коррекции).

TakeProfit рекомендуется выставлять на значимых уровнях (161.8, 261.8) Фибо. При уверенном сигнале можно открывать сразу несколько торговых позиций с одинаковыми лотами и уровнями стопа. В качестве корреляционной составляющей применяется индикатор Multicharts для усиления сигнала за счет корреляции валютных пар.

Multicharts показывает на ценовом графике движение нескольких валютных пар, каждая в соответствующем мини-окне с линиями SMA (21) и SMA (38) (настройки для D 1). В качестве дополнений для выбранной в примере EUR / USD берем союзников: с положительной корреляцией − EUR / JPY и EUR / GBP (их для подтверждения основного сигнала) и два с отрицательной корреляцией — USD / CAD и USD / CHF (показывают усиливающий сигнал). После того, как появляются сигналы основного алгоритма, анализируем текущее движение дополнительных валютных пар, например, если при росте цены EUR / USD происходит рост цены валютных пар с положительной корреляцией, то вероятность движения цены вверх увеличивается. При росте цены основного актива валютные пары с отрицательной корреляцией должны падать. Корреляция Индекс доллара/ Золото Сильная связь золота с долларом была и будет всегда, потому что она обладает своей «рыночной» мистикой. Инвесторы считают золото единицей стоимости (чего бы то ни было), постоянно актуальным хеджем против инфляции и надежной альтернативой бумажным деньгам.

Судя по тому, что Центробанки продолжают принимать меры для обеспечения ликвидности финансовой системы, обратная зависимость между индексом доллара и ценами на золото сохраняется. Необходимы: таймфрейм D 1, индикатор ATR, спотовые активы индекса доллара (в роли опережающего триггера) и золота. Для открытия позиции используются технические уровни поддержки/сопротивления на графике индекса доллара. Закрытая дневная свеча ниже уровня поддержки по индексу доллара означает сигнала на длинную позицию золоту.

Закрытая свеча по индексу выше уровня сопротивления, соответственно, сигнал для короткой позиции по золоту. StopLoss − на уровне двойного диапазона ATR предыдущей свечи, TakeProfit – на уровне соотношения риска к прибыли 1:3. Корреляция Нефть/кросс CADJPY Канада является чистым экспортером нефти, ее запасы уступают только Саудовской Аравии, а потому канадский доллар остается лучшей валютой для получения прибыли из динамики цен на нефть. Логика обычная: используем положительную корреляцию между базовым сырьем и валютным кроссом CAD / JPY, триггером выступает цена на нефть. Методика особенно подходит тем, кто хотел бы торговать по нефти, но не имеет достаточного депозита (или опыта), чтобы победить связанную с ней волатильность. Наилучшую корреляцию с нефтью имеет пара CAD / JPY, потому Япония вообще не имеет таких ресурсов, рост цен на нефть приводит к снижению японских экономических показателей и приводит, соответственно, к падению курса иены. Последние 2-3 года между ценой на нефть и CAD / JPY корреляция Форекс находится на уровне 85%.

Немного об эффекте домино на Форекс Проще говоря, это цепная реакция группы активов с высокой степенью корреляции при резком движении одного из компонентов. Наиболее подвержены этому эффекту именно валюты: при возникновении рыночного «раздражения» первыми реагируют лидирующие пары, а остальные срабатывают после некоторого запаздывания. Правда, лидирующие и отстающие пары постоянно меняются ролями – в зависимости от раздражителя. Цепные реакции за счет корреляции на Форекс встречаются довольно часто, но для его использования необходимо понимание основ ФА и хороший навык наблюдения за рынком.

Исходя из гипотезы эффективного рынка, вся информация должна немедленно и в полной мере отразиться на рыночных котировках. Проблема в том, что понятие «немедленно» не означает «одновременно», каждый актив имеет собственные силовые уровни, распределение активности по времени, динамику объемов и прочие условия, но если на рынке образуется некий дисбаланс, то он закроется обязательно. Эффект домино отражает запаздывание реакции на общий фактор. Если, например, в азиатскую сессию что-то происходит, и, скажем, иена пробивает некий силовой уровень, то реакция других валютных пар возникает в периоды их наибольшей активности. Это роднит эффект домино с арбитражными стратегиями, но период у него более короткий – от 1 дня до недели. Большинство трейдеров работают по основным валютным парам и могут просто не увидеть этот эффект домино, так как не имеют привычки анализировать активы группой, а также изучать непопулярные валютные пары.

В группе коррелирующих пар важно правильно выбрать самую первую (она будет предвестником нового тренда) и наиболее отстающую – на ней можно будет закрыть серию сделок. Приведем два характерных примера. Ситуация «Пробой сильных уровней» На сильном межрыночном фундаменте в качестве начала эффекта домино первой срабатывает пара AUD/USD, которая в свою сессию (Азия) пробивает свой же сильный уровень, сформированный за несколько дней. После открытия Лондона GBP/ USD также обновляет минимум. И в тот же день в американскую сессию падает последняя фишка ряда − USD/JPY, которая и завершает серию, обновив максимум за тот же период. Смотрим картинку: Ситуация «Сила одного участника» Эффект в том, что за счет сильной иены несколько иеновых пар падают каждая в свою сессию.

Дисбаланс был устранен на следующий день − все иеновые пары продолжили снижение, а USD/JPY – упала с двойной «скоростью». Несколько замечаний по анализу Корреляция Форекс – это вовсе не причинно-следственная связь. То есть факт, что если пара активов демонстрирует высокую корреляцию, не означает, что движение одного актива вызывает движение другого. Чаще всего, «мудрые» аналитики уже по факту движения пытаются подогнать базу под результат и заявляют, что фондовый рынок растет, потому что американский доллар падает, или что золото снижается, поскольку доллар идет вверх. Но потом даже при неглубоких информационных «раскопках» всегда можно найти более серьезные фундаментальные факторы, объясняющие такие движения.

Наиболее серьезные (с точки зрения торговли) корреляции охватывают как минимум среднесрочные периоды, но для краткосрочной торговли (самой востребованной!) они не дают надежных сигналов. И не стоит забывать, что протестированные годами связи сегодня ломаются очень быстро − в течение нескольких часов или дней. Финансовые рынки тесно взаимосвязаны, но за счет своих огромных ежедневных оборотов рынок Форекс не так явно отрабатывают долгосрочные (5-10 лет) тенденции, его стихия – краткосрочные тенденции. Для использования краткосрочной корреляции важно понимать, какой рынок в данный момент является опережающим, а какой – запаздывает. Катализатором традиционно являются фундаментальные данные или политические события, а также технический анализ смежных (коррелирующих) рынков. Разные активы по-разному реагируют на экономические или иные данные.

Например, USD может вырасти на своих сильных новостях или перспективах повышения ставки, а это обычно давит на нефть и товары. В то же время резкое снижение запасов нефти в США вызывает резкий рост нефтяных цен, которые в таком случае на доллар внимания не обращают. Некоторые рыночные связи очевидны, а иные могут казаться более сложными, такие, например, как влияние на оценку пары USD/JPY азиатских акций, американских трежерис или цен на сырую нефть. Старые связи разрушаются, новые возникают, поэтому корреляцию Форекс, в том числе и межрыночную, нужно постоянно отслеживать в динамике. Способность к многофакторному анализу приходит с опытом, а на первых порах можно выделить только самый сильный и актуальный на текущий момент фактор. Системная корреляция может меняться постепенно, например, из-за политики денежного регулирования или усиления законодательных различий между странами базовых валют.

На краткосрочной корреляции можно торговать и на малых таймфреймах – от М15 до Н1, но стоит учитывать, что годами проверенная корреляция между активами теряется, когда присутствует сложная политическая или иная составляющая. Причем далеко не всегда потом восстанавливается. Именно поэтому серьезный анализ корреляции требует изучения данных на периоде от 3 месяцев до 1 года.

Например, активное падение GBP / USD по итогам периода 03.10.16 − 06.10.16 почти на 4 фигуры не сопровождалось адекватной реакцией «бывшего» лучшего партнера − EUR / USD, а во время Flash Crash на ночной сессии 07.01.16 (неожиданная потеря фунтом более 7 фигур!) ни одна из основных валютных пар вообще никак не реагировала. За последний год все сырьевые валюты, особенно австралийский доллар, показали сильную корреляцию с индексом доллара. Рост валютной пары при отсутствии национальных или иных фундаментальных новостей, сопровождающий ростом индекса, означает наличие на рынке сильных спекулянтов на покупку и к этому движению стоит присоединиться. И в качестве заключения Сегодня корреляции между валютами и смежными рынками особенно сильны, что еще раз доказывает важность фундаментального анализа для Форекс, даже, если вы не торгуете акциями, облигациями, товарами.

Неоспоримым преимуществом торговли по нескольким активам является диверсификация риска, потому что неадекватные спекулятивные движения по всем парам одновременно практически не возможны, а катастрофы вроде Brexit случаются раз в десятилетие. Корреляция Форекс может быть выгодна как элемент торговой системы, только если вы хорошо понимаете (и проверили на практике!), и точно знаете, какая валютная пара в вашем торговом наборе быстрее всех движется и тянет за собой другие активы. Это позволяет правильно составить торговый план, выбрать актив, направление уровни риска.

Причиной появления (и изменения) корреляций также являются сами участники рынка, инвесторы и трейдеры, которые спекулируют, хеджируют, инвестируют, при этом интуитивно или сознательно «программируют» рынок, создавая краткосрочные связи между активами. Развитие и р аспространение программных средств алгоритмической торговли и анализа, которые постоянно «исследуют» корреляцию между разными классами активов (и выдают торговые рекомендации!), только укрепляет эту динамику. Нужно понимать, что сильные корреляции существуют не всегда, и не везде их стоит искать. Любая корреляция представляет собой функцию времени и результат фундаментальных событий, которые были (или будут) важны в тот или иной период времени. Сила и значение корреляции определяются экономическими и рыночными условиями, которые со временем меняются. Предупреждение о риске: Администрация Dewinforex.com предупреждает, что, используя информацию, размещенную на сайте Dewinforex.com, Вы действуете на свой страх и риск. Вся информация, носит справочный, а не рекомендательный характер.

Торговая Система Корреляция

Администрация сайта не несет ответственности за убытки, полученные в результате использования предоставленной информации. Совершение сделок на валютных и фондовых биржах предполагает принятие сопутствующих, достаточно высоких рисков трейдером. Перед тем, как начать торговлю, необходимо понимать какую сумму вы можете потерять и ни в коем случае не изменять ее.

Множественный Коэффициент Корреляции

Рискуйте только теми средствами, которыми располагаете, и не используйте заемные средства в биржевой торговле.